Արժեթղթերի շուկայում ամենահետաքրքիր ներդրումային գործիքներից են ETF-ները, որոնք ներդրման շատ հարմար տարբերակ են նաև սկսնակ ներդրողների համար։

Ի՞նչ է ETF-ը

ETF-ը կամ Exchange-Traded Fund-ը ներդրման տեսակ է, որը գործում է որպես տարբեր ակտիվների զամբյուղ, որը կարող եք գնել միանգամից: Պատկերացրեք, որ գնում եք մթերային խանութ և առանձին մրգեր գնելու փոխարեն կարող եք գնել պատրաստի մրգային աղցան, գրեթե նույն կերպ գործում է ETF-ը:

Վերջիններս սովորաբար պարունակում են բաժնետոմսերի, պարտատոմսերի կամ այլ արժեթղթերի խառնուրդ, որոնք ընտրված են հետևելու որոշակի ոլորտի կամ ներդրումային ռազմավարության: Օրինակ, ETF-ը կարող է նպատակ ունենալ հետևել ԱՄՆ բաժնետոմսերի շուկայի առաջատար 500 ընկերությունների գործունեությանը: Երբ գնում եք այս վերջինիս բաժնետոմսեր, դուք ըստ էության ներդրում եք կատարում բոլոր այդ ընկերություններում միաժամանակ և ստիպված չեք լինում առանձին-առանձին բաժնետոմսեր գնել յուրաքանչյուր ընկերությունում:

ETF-ների հիմնական առավելություններից մեկն այն է, որ դրանք առաջարկում են դիվերսիֆիկացիա և պրոֆեսիոնալ կառավարում համեմատաբար ցածր ծախսերով: Դրանք նաև հեշտ է գնել և վաճառել, քանի որ շրջանառվում են ֆոնդային բորսաներում ճիշտ այնպես, ինչպես առանձին բաժնետոմսերը: Սա նրանց դարձնում է հայտնի թե՛ սկսնակ, թե՛ փորձառու ներդրողների շրջանում, ովքեր ցանկանում են ակտիվների լայն շրջանակում ներդրումներ կատարելու պարզ եղանակ:

Որո՞նք են խոշորագույն ոլորտային ETF-ները

ETF-ներից շատերը կազմվում են մեկ առանձին ոլորտի ընկերությունների արժեթղթերից՝ տալով հնարավորություն ներդնելու հենց այդ ոլորտի, այլ ոչ թե մեկ ընկերության մեջ։ Եթե, օրինակ, կանխատեսում եք որևէ ոլորտի առաջիկա աճ, ապա նման դեպքում հարմար ներդրումների տարբերակ են հենց ոլորտային ETF-ները։ Ստորև ներկայացնում ենք, թե որ ETF-ներն են առաջատար տարբեր ոլորտներում՝ ըստ իրենց կառավարվող ակտիվների ծավալի (AUM):

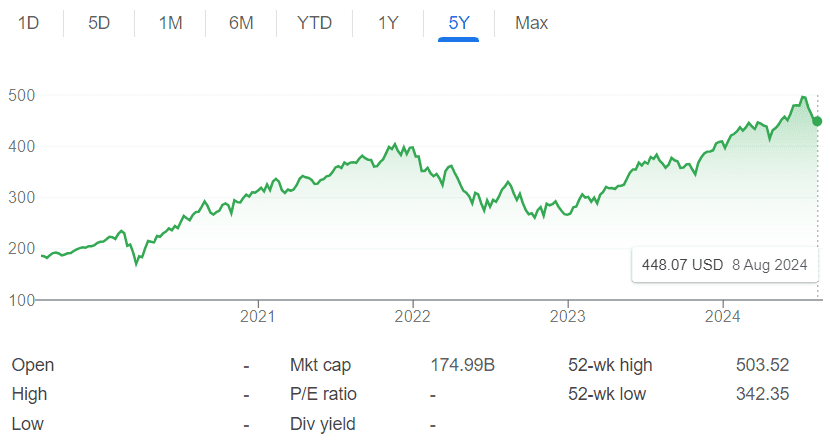

Invesco — QQQ

Invesco QQQ-ն ֆոնդային բորսայում վաճառվող ֆոնդ է (ETF), որը հետևում է Nasdaq-100 ինդեքսին: Այն ներառում է Nasdaq բորսայում ցուցակված 100 խոշորագույն ոչ ֆինանսական ընկերությունների բաժնետոմսերը:

QQQ-ն հայտնի է տեխնոլոգիական ոլորտի բարձր կշռով: Այն ներառում է այնպիսի հայտնի ընկերություններ, ինչպիսիք են Apple-ը, Microsoft-ը, Amazon-ը և Google-ի մայր ընկերությունը՝ Alphabet-ը:

Ներդրողների շրջանում այս ETF-ը հայտնի է իր բարձր իրացվելիությամբ և տեխնոլոգիական ոլորտի աճի պոտենցիալով: Ֆոնդի կառավարվող ակտիվների ծավալը 297,4 միլիարդ դոլար է, ինչը ցույց է տալիս ներդրողների մեծ հետաքրքրությունը տեխնոլոգիական ոլորտի նկատմամբ: QQQ-ի կառավարվող ակտիվների ծավալն այնքան մեծ է, որ գերազանցում է հաջորդ 10 ոլորտների կառավարվող ակտիվների ընդհանուր ծավալը:

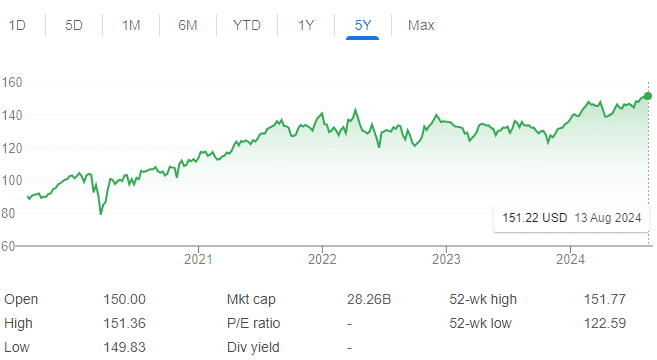

Health Care Select Sector SPDR — XLV

Health Care Select Sector SPDR (հաճախ նշվում է XLV տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է (ETF), որը կենտրոնացած է ԱՄՆ-ի առողջապահության ոլորտի վրա: Այն նախատեսված է հետևելու S&P 500 Health Care Select Sector Index-ի արդյունքներին:

Ֆոնդը ներառում է S&P 500-ի առողջապահության ոլորտի ընկերություններ, ներառյալ դեղագործական, բիոտեխնոլոգիական, առողջապահական սարքավորումների և ծառայությունների ընկերություններ:

Սովորաբար ունի համեմատաբար ցածր ծախսերի գործակից, ինչը գրավիչ է դարձնում ներդրողների համար, ունի իրացվելիության բարձր մակարդակ: Թեև այն կենտրոնացած է մեկ ոլորտի վրա, XLV-ն առաջարկում է դիվերսիֆիկացիա առողջապահության ոլորտի ներսում և քանի որ ոլորտը կարող է ավելի կայուն լինել տնտեսական անկումների ժամանակ, այստեղ ներդրումները հաճախ համարվում են պահպանողական, ցածր ռիսկային:

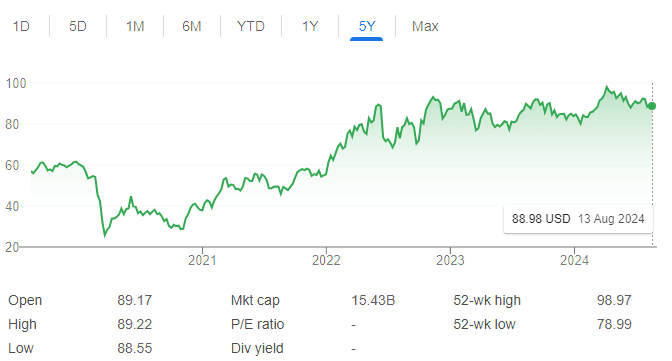

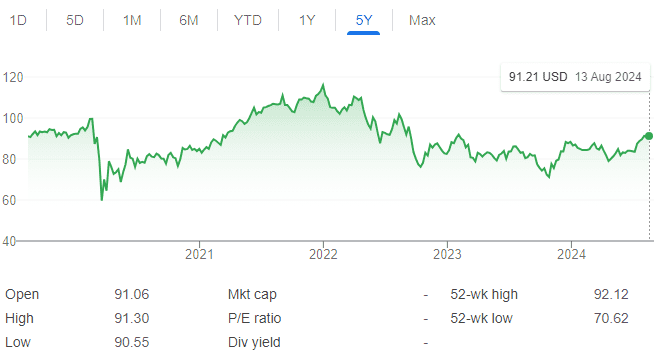

Energy Select Sector SPDR — XLE

Energy Select Sector SPDR ETF-ը (սովորաբար նշվում է XLE տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի էներգետիկ ոլորտի վրա: Այն նախատեսված է հետևելու S&P 500 Energy Select Sector Index-ի արդյունքներին:

XLE-ն ներառում է S&P 500-ի էներգետիկ ոլորտի ընկերություններ, ներառյալ նավթի և գազի արդյունահանման, վերամշակման, պահպանման և տեղափոխման ընկերություններ: Ունի համեմատաբար ցածր ծախսերի գործակից և համարվում է բարձր իրացվելի ETF:

Այստեղ ներդրումները համեմատաբար բարձր ռիսկային են համարվում, քանի որ էներգետիկ ոլորտը կարող է լինել բավականին փոփոխական՝ կախված նավթի և գազի գների տատանումներից, բացի այդ ոլորտը զգայուն է տնտեսական փոփոխությունների, միջազգային իրադարձությունների և քաղաքականության նկատմամբ, այդ իսկ պատճառով ֆոնդը հաճախ առաջարկում է համեմատաբար բարձր դիվիդենտային եկամտաբերություն:

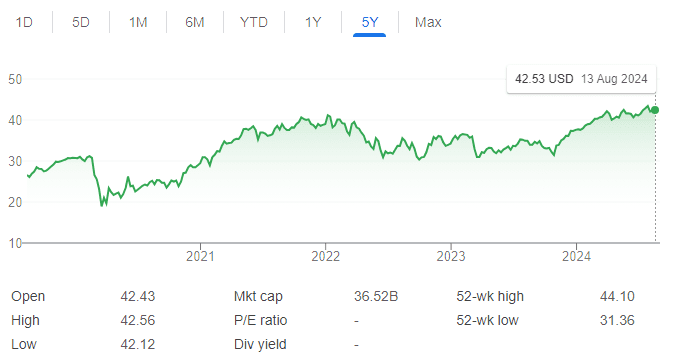

Financial Select Sector SPDR — XLF

Financial Select Sector SPDR ETF-ը (սովորաբար նշվում է XLF տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի ֆինանսական ոլորտի վրա: Նախատեսված է հետևելու S&P 500 Financial Select Sector Index-ի արդյունքներին:

Պորտֆելը կազմված է S&P 500-ի ֆինանսական ոլորտի ընկերություններից, ներառյալ բանկեր, ապահովագրական ընկերություններ, ֆինանսական ծառայություններ մատուցող ընկերություններ և անշարժ գույքի ներդրումային տրաստներ (REITs): Սովորաբար ունի համեմատաբար ցածր ծախսերի գործակից և համարվում է բարձր իրացվելի ETF։

Ֆինանսական ոլորտը հաճախ համարվում է տնտեսության ցուցիչ և կարող է զգայուն լինել տնտեսական փոփոխությունների նկատմամբ, բացի այդ ոլորտի ընկերությունների արդյունքները հաճախ կապված են տոկոսադրույքների փոփոխությունների հետ: Ֆինանսական ոլորտը նաև ենթակա է խիստ կարգավորման, ինչը կարող է ազդել ֆոնդի արդյունքների վրա:

Ոլորտի հիմնական գրավչությունն այն է, որ շատ ֆինանսական ընկերություններ վճարում են դիվիդենտներ:

Vanguard Real Estate ETF — VNQ

Vanguard Real Estate ETF-ը (սովորաբար նշվում է VNQ տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է անշարժ գույքի ոլորտի վրա: Այն նպատակ ունի հետևել MSCI US Investable Market Real Estate 25/50 Index-ի արդյունքներին:

Պորտֆելը ներառում է անշարժ գույքի ներդրումային տրաստներ (REITs) և այլ անշարժ գույքի հետ կապված ընկերություններ: Ֆոնդը կառավարվում է Vanguard-ի կողմից, որը հայտնի է իր ցածր ծախսերով և պասիվ ներդրումային ռազմավարությամբ: Ֆոնդը սովորաբար ունի շատ ցածր ծախսերի գործակից, ինչը տիպիկ է Vanguard-ի ETF-ների համար: VNQ-ն համարվում է բարձր իրացվելի ETF:

Առաջարկում է լայն դիվերսիֆիկացիա անշարժ գույքի տարբեր ենթաոլորտներում, ինչպիսիք են առևտրային, բնակելի, առողջապահական և արդյունաբերական անշարժ գույքը:

REITs-երը պարտավոր են իրենց շահույթի մեծ մասը բաշխել դիվիդենտների տեսքով, ինչը կարող է բավականին գրավիչ լինել որոշ ներդրողների համար:

Անշարժ գույքը հաճախ դիտարկվում է որպես գնաճից պաշտպանության միջոց: Հակառակ կողմից անշարժ գույքի ոլորտը կարող է զգայուն լինել տոկոսադրույքների փոփոխությունների նկատմամբ: Կարևոր է նշել, որ անշարժ գույքի շուկան կարող է ենթարկվել ցիկլային տատանումների և տնտեսական պայմանների փոփոխություններին: Ինչպես բոլոր ներդրումների դեպքում, անհրաժեշտ է հաշվի առնել ռիսկերը և համապատասխանությունը ձեր անձնական ֆինանսական նպատակներին:

Vaneck Gold Miners ETF — GDX

VanEck Gold Miners ETF-ը (սովորաբար նշվում է GDX տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ոսկու արդյունահանման ընկերությունների վրա: Այն նպատակ ունի հետևել NYSE Arca Gold Miners Index-ի արդյունքներին:

GDX-ը ներառում է ոսկու և արծաթի արդյունահանման ընկերություններ: Թեև շատ ընկերություններ հիմնված են Կանադայում և ԱՄՆ-ում, ֆոնդը ներառում է նաև այլ երկրների ընկերություններ: Ֆոնդը համարվում է բարձր իրացվելի ETF:

Ոսկու արդյունահանման ընկերությունների բաժնետոմսերը կարող են լինել բավականին փոփոխական՝ կախված ոսկու գների տատանումներից, իսկ ոլորտի ընկերությունների բաժնետոմսերը հաճախ ավելի մեծ տատանումներ են ունենում, քան ոսկու գինը: Հանքարդյունաբերությունը ենթակա է տարբեր ռիսկերի, ներառյալ քաղաքական, բնապահպանական և գործառնական ռիսկերը:

Կարևոր է նշել, որ ոսկու և ոսկու արդյունահանման ընկերությունների շուկան կարող է լինել բավականին փոփոխական: Այս ոլորտը կարող է ազդեցություն կրել տնտեսական անորոշությունից, աշխարհաքաղաքական իրադարձություններից և արժույթների տատանումներից:

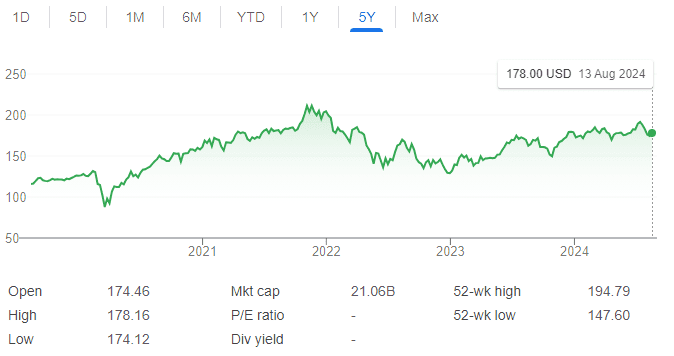

Consumer Discret. Select Sector SPDR — XLY

Consumer Discretionary Select Sector SPDR ETF-ը (սովորաբար նշվում է XLY տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի ոչ առաջնային սպառման ապրանքների ոլորտի վրա: Այն նպատակ ունի հետևել S&P 500 Consumer Discretionary Select Sector Index-ի արդյունքներին: XLY-ը ներառում է S&P 500-ի ոչ առաջնային սպառման ապրանքների ոլորտի ընկերություններ, ներառյալ մանրածախ առևտրի, ավտոմոբիլային, հյուրանոցային, ռեստորանային և զվարճանքի ոլորտի ընկերություններ․ օրինակ՝ Amazon, Tesla, McDonald’s, Nike, Starbucks և այլն։

Ոլորտը համարվում է ցիկլային, ինչը նշանակում է, որ այն կարող է զգայուն լինել տնտեսական փոփոխությունների նկատմամբ: Այստեղ արդյունքները մեծապես կախված են սպառողների վստահությունից և ծախսելու պատրաստակամությունից:

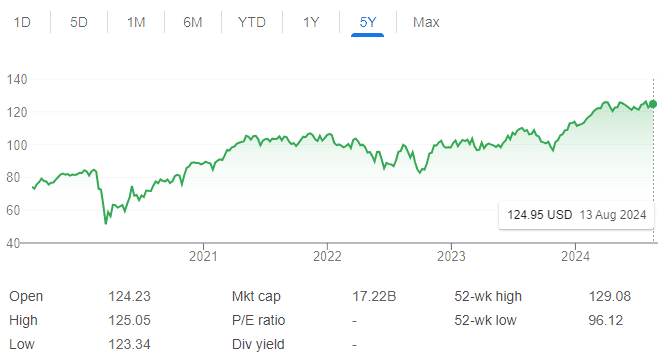

Industrial Select Sector SPDR — XLI

Industrial Select Sector SPDR ETF-ը (սովորաբար նշվում է XLI տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի արդյունաբերական ոլորտի վրա: Այն նպատակ ունի հետևել S&P 500 Industrial Select Sector Index-ի արդյունքներին:

Պորտֆելը ներառում է S&P 500-ի արդյունաբերական ոլորտի ընկերություններ, ներառյալ ավիացիոն, պաշտպանական, շինարարական, ինժեներական և տրանսպորտային ընկերություններ. օրինակ՝ Boeing, Caterpillar, 3M, Honeywell International, Union Pacific և այլն։

Արդյունաբերական ոլորտը համարվում է ցիկլային, ինչը նշանակում է, որ այն կարող է զգայուն լինել տնտեսական փոփոխությունների նկատմամբ: Շատ ընկերություններ այս ոլորտում ունեն միջազգային գործունեություն, ինչը նշանակում է, որ նրանք կարող են ազդեցություն կրել նաև գլոբալ տնտեսական միտումներից: Այս ոլորտի ընկերությունները հաճախ ունեն բարձր կապիտալ ծախսեր:

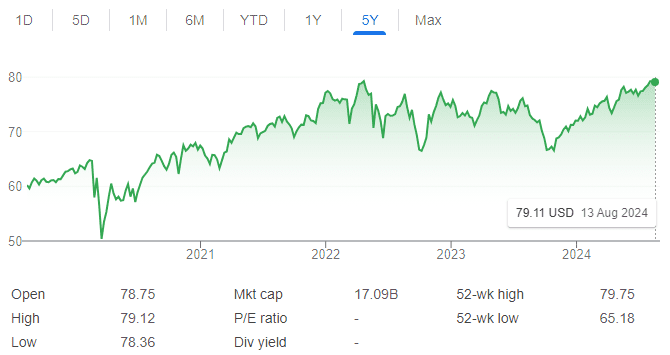

Utilities Select Sector SPDR — XLU

Utilities Select Sector SPDR ETF-ը (սովորաբար նշվում է XLU տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի կոմունալ ծառայությունների ոլորտի վրա: Այն նպատակ ունի հետևել S&P 500 Utilities Select Sector Index-ի արդյունքներին:

XLU-ն ներառում է S&P 500-ի կոմունալ ծառայությունների ոլորտի ընկերություններ, ներառյալ էլեկտրաէներգիայի, գազի և ջրի մատակարարման ընկերություններ: Սովորաբար ունի համեմատաբար ցածր ծախսերի գործակից: Ներդրումները ոլորտում համեմատաբար ցածր ռիսկային են, քանի որ պահանջարկը համեմատաբար կայուն է տնտեսական ցիկլերի ընթացքում, խիստ կարգավորվում է կառավարության կողմից: Կոմունալ ծառայությունների ընկերությունները հայտնի են իրենց կայուն շահաբաժինների վճարումներով:

Consumer Staples Select Sector SPDR — XLP

Consumer Staples Select Sector SPDR ETF-ը (սովորաբար նշվում է XLP տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է ԱՄՆ-ի սպառողական ապրանքների ոլորտի վրա: Այն նպատակ ունի հետևել S&P 500 Consumer Staples Select Sector Index-ի արդյունքներին:

XLP-ն ներառում է S&P 500-ի սպառողական ապրանքների ոլորտի ընկերություններ, ներառյալ սննդի, ըմպելիքների, ծխախոտի և կենցաղային ապրանքների արտադրողներ. օրինակ՝ Procter & Gamble, Coca-Cola, PepsiCo, Walmart, Costco, Wholesale։

Ոլորտում ներդրումները ցածր ռիսկային են, քանի որ պահանջարկը համեմատաբար կայուն է տնտեսական անկումների ժամանակ: Շատ ընկերություններ այս ոլորտում հայտնի են իրենց կայուն շահաբաժինների վճարումներով։

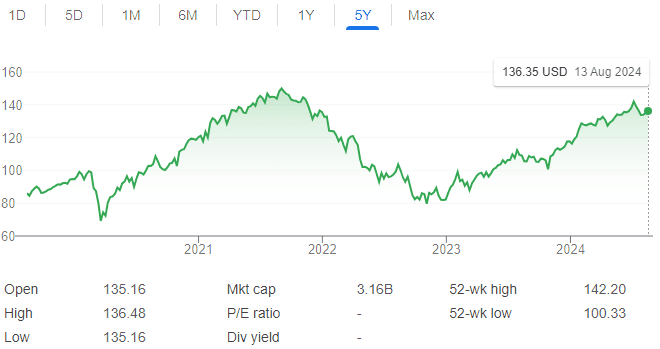

Vanguard Communication Services ETF — VOX

Vanguard Communication Services ETF-ը (սովորաբար նշվում է VOX տիկերով) ֆոնդային բորսայում վաճառվող ֆոնդ է, որը կենտրոնացած է հաղորդակցության ծառայությունների ոլորտի վրա: Այն նպատակ ունի հետևել MSCI US Investable Market Communication Services 25/50 Index-ի արդյունքներին:

VOX-ը ներառում է հաղորդակցության ծառայությունների ոլորտի ընկերություններ, ներառյալ հեռահաղորդակցության, մեդիայի և ինտերակտիվ մեդիայի ընկերություններ․ օրինակ՝ Alphabet (Google), Meta Platforms (Facebook), Walt Disney, Comcast, Netflix։

Սովորաբար ունի շատ ցածր ծախսերի գործակից, ինչը բնորոշ է Vanguard-ի ETF-ներին: Շատ ընկերություններ այս ոլորտում սերտորեն կապված են տեխնոլոգիական ոլորտի հետ:

Ոլորտը ունի աճի պոտենցիալ, ենթակա է կառավարության կարգավորումների, հատկապես հեռահաղորդակցության ոլորտում:

Ամփոփում

Մյուս ոլորտներում, ինչպիսիք են առողջապահությունը, էներգետիկան և ֆինանսները, Select Sector SPDR-ը հանդիսանում է առաջատար կառավարիչ: Այս ընկերության ETF-ները գրավում են առաջատար դիրքեր մի շարք ոլորտներում, ցույց տալով ներդրողների վստահությունը իրենց կառավարման մոտեցման նկատմամբ:

Հետաքրքիր է նշել, որ որոշ ոլորտներ, ինչպես օրինակ հեռահաղորդակցությունը, ունեն համեմատաբար փոքր կառավարվող ակտիվներ՝ մասնավորապես Vanguard-ի VOX-ը, որը կառավարում է 4.2 միլիարդ դոլար: Սա կարող է արտացոլել այդ ոլորտի նկատմամբ ներդրողների ավելի քիչ հետաքրքրությունը կամ ավելի փոքր շուկայի չափը:

Այս տվյալներն օգտակար են ներդրողների համար, ովքեր ցանկանում են հասկանալ, թե որ ETF-ներն են առաջատար տարբեր ոլորտներում և որ կառավարիչներն են առավել վստահելի յուրաքանչյուր ոլորտում: Սակայն կարևոր է հիշել, որ կառավարվող ակտիվների ծավալը միակ գործոնը չէ ընտրություն կատարելիս, և ներդրողները պետք է հաշվի առնեն նաև այլ գործոններ, ինչպիսիք են՝ կատարողականը, ծախսեր-շահույթ հարաբերակցությունը և ռիսկայնությունը:

Կարդացեք նաև՝

- ETF-ներ. Ինչպե՞ս մեկ քայլով կազմել եկամտաբեր և դիվերսիֆիկացված պորտֆել. Ֆինանսական գրագիտություն #29

- 3 հետաքրքիր ֆիլմ ֆոնդային բորսայի մասին. Ֆինանսական գրագիտություն #35

Միացե՛ք How2B-ի Տելեգրամյան ալիքին՝ ամենահետաքրքիր հոդվածներն ու նորությունները բաց չթողնելու համար: